In occasione dell’approssimarsi della fine dell’anno, si riepiloga il trattamento ai fini delle imposte dirette e dell’Iva relativo agli omaggi a clienti e/o dipendenti, in relazione ai quali occorre differenziare il trattamento riferito alla natura:

- dei beni omaggiati: se oggetto dell’attività esercitata o meno;

- dei soggetti destinatari distinguendo tra i clienti, i dipendenti o altri soggetti.

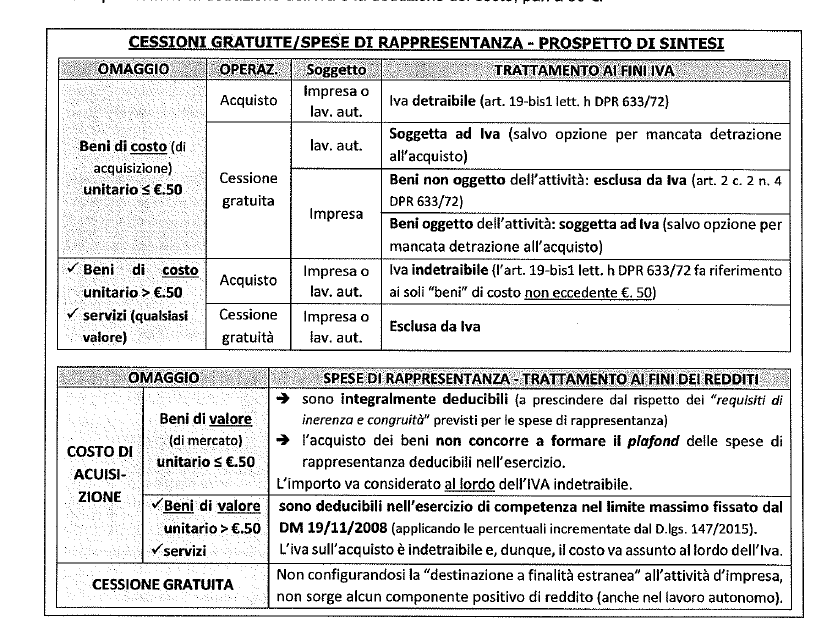

A tal fine si rammenta che sono rimasti invariati i limiti di costo per definire le spese di rappresentanza che permettono la detrazione dell’Iva e la deduzione del costo, pari a 50 €.

OMAGGI A CLIENTI E FORNITORI

1.OMAGGIO DI BENI NON OGGETTO DELL’ATTIVITA’

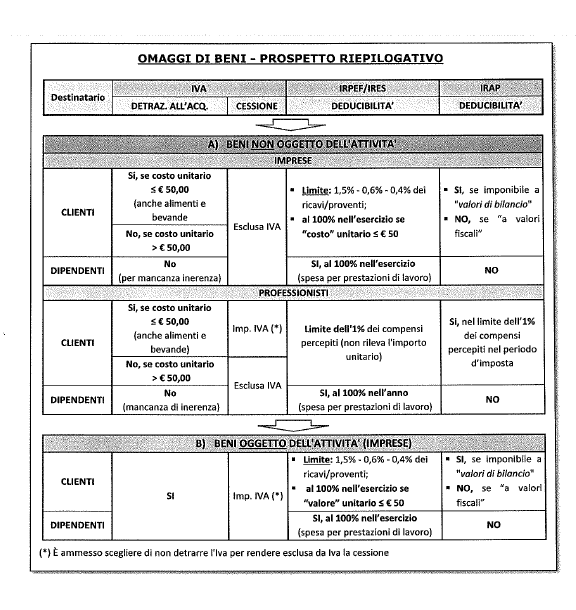

A) DETRAZIONE IVA

ART. 19-bis 1 lett. h) DPR 633/72: posto che il costo rientra tra le spese di rappresentanza la detrazione opera:

- Beni di costo unitario < € 50,00 : IVA DETRAIBILE

- Beni di costo unitario > € 50,00 : IVA INDETRAIBILE

B) REDDITI

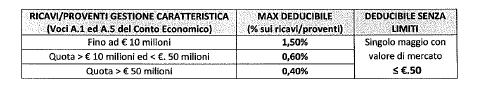

I costi sostenuti per l’acquisto degli omaggi rientrano tra le spese di rappresentanza (art. 108 c. 2 Tuir), deducibili in applicazione delle seguenti percentuali sui ricavi/proventi:

C) IRAP

Il trattamento delle spese sostenute per gli omaggi ai fini Irap:

– non dipende dal valore unitario dei beni

– risultando differenziato in relazione alla modalità di determinazione della base imponibile:

- METODO DA BILANCIO (art. 5, D.Lgs. 446/97) rientrano nella voce B.14 del conto economico e pertanto risultano interamente deducibili ai fini IRAP

- METODO FISCALE (art. 5-bis, D.Lgs. 446/97) non rientrano tra i componenti rilevanti espressamente previsti e pertanto risultano indeducibili ai fini IRAP.

SUCCESSIVA CESSIONE DI BENI

Ai fini Iva, la cessione gratuita risulta:

- IMPRESE : non soggetta ad IVA (art. 2 c. 2 n. 4 DPR 633/72), a prescindere dal costo unitario dei beni

- LAVORO AUTONOMO : soggetta ad Iva: per i beni di costo unitario ≤ €50 con la conseguente necessità di adempiere agli obblighi di fatturazione, registrazione, ecc.; non soggetta iva: per i beni di costo unitario > €50 (anche per i professionisti non è consentita la detrazione dell’IVA, con conseguente esclusione da IVA dell’omaggio.

2. OMAGGIO DI BENI OGGETTO DELL’ATTIVITA’

La distinzione tra beni oggetto o meno dell’attività d’impresa:

- ai fini reddituali: non assume rilevanza (il DM 19/11/2008 non opera tale distinzione) e, pertanto, gli omaggi sono sempre considerati spese “di rappresentanza” ai fini reddituali

- Iva: assume rilevanza: la cessione gratuita di beni oggetto dell’attività costituisce operazione soggetta ad IVA ove la relativa Iva alla sua acquisizione sia stata detratta (art. 2 c. 2 n. 4) Dpr 633/72). A tal fine non rileva il costo del bene (> € 50) come per le cessioni gratuite di beni non oggetto dell’attività.

A) ASPETTI IVA

Gli omaggi di beni rientranti nell’attività d’impresa non costituiscono spese di rappresentanza (CM 188/98) e, pertanto:

- se l’impresa sceglie di non detrarre l’IVA sull’acquisto/produzione: la successiva cessione gratuita risulta esclusa da Iva

- in caso contrario: la cessione rileva ai fini IVA indipendentemente dal costo unitario dei beni.

Si rammenta, poi, che in presenza di una cessione gratuita rilevante ai fini IVA:

BASE IMPONIBILE (art. 13 c. 2 lett. c) : è costituita “dal prezzo di acquisto o, in mancanza, dal prezzo di costo dei beni o di beni simili, determinati nel momento in cui si effettuano tali operazioni”

RIVALSA IVA (art. 18 Dpr 633/72): l’IVA rimasta a carico del cedente per mancato esercizio della rivalsa costituisce un costo indeducibile (art. 99 Tuir)

B) REDDITI

Ai fini reddituali, non rileva se i beni sono oggetto o meno dell’attività dell’impresa: la relativa spesa rientra sempre tra le spese di rappresentanza.

C) IRAP

Ai fini IRAP, per l’acquisto degli omaggi valgono le stesse considerazioni adottate con riferimento ai beni non oggetto dell’attività. Tali costi risultano:

- deducibili: per i soggetti che applicano il ed. “metodo di bilancio”

- indeducibili: per i soggetti che applicano il cd. “metodo fiscale”.

OMAGGI AI DIPENDENTI

1.OMAGGIO DI BENI NON OGGETTO DELL’ATTIVITA’

A) IVA

Acquisto di beni: Iva sempre indetraibile per mancanza di inerenza

Cessione gratuita: la successiva cessione è esclusa da IVA.

B) REDDITI

Datore di lavoro: il costo sostenuto dal datore di lavoro per l’acquisto di omaggi ai dipendenti è deducibile secondo le ordinarie regole previste per il costo del lavoro dipendente sia nell’ambito del reddito d’impresa, che nell’ambito del reddito di lavoro autonomo.

Dipendente: le erogazioni liberali concesse ai dipendenti in occasione di festività:

SE IN DENARO sono sempre (a prescindere dall’ammontare) soggetti a tassazione per il dipendente

SE IN NATURA (es: cena di Natale) se di importo complessivo nell’anno:

• non superiore ad € 3.000/€.258,23: non concorrono alla formazione del reddito

•in caso contrario: l’erogazione concorre per l’intero ammontare alla formazione del reddito del dipendente (non solo per la quota eccedente).

L’impresa verifica se per il singolo dipendente tale franchigia si è ancora disponibile (es: per erogazioni effettuate durante l’anno, per fringe benefit non tassati durante l’anno, ecc.)

C) IRAP

Le spese per gli acquisti di omaggi da destinare ai dipendenti

- in generale: ove classificate tra i “costi del personale” risultano indeducibili ai fini IRAP, indipendentemente dalla classificazione in voci diverse dal B.9 del conto economico

- “in deroga: si ritiene che, per le imprese che determinano la base imponibile col “metodo di bilancio” il costo sia deducibile (secondo la classificazione “per natura”, si tratta di costi da indicare nella voce B.14 del conto economico, in quanto spese non funzionali all’attività di lavoro dipendente).

2) OMAGGIO DI BENI OGGETTO DELL’ATTIVITÀ

A) IVA

Acquisto di beni: trattandosi di beni prodotti o commercializzati dall’impresa, il contribuente detrae l’IVA sui relativi acquisti, che non configurano spese di rappresentanza.

Cessione gratuita: viene:

- in generale assoggettata a IVA senza obbligo di rivalsa nei confronti dei destinatari.

- in deroga, esclusa da lva se si è scelto di non detrarre l’iva all’acquisto

B) REDDITI

Anche in questo caso, il costo degli omaggi ai dipendenti rappresenta una spesa per prestazioni di lavoro deducibile.

C) IRAP

Analogamente ai beni non oggetto dell’attivita, i costi sostenuti per gli omaggi ai dipendenti rientrano nei “costi del personale” e, pertanto, risultano indeducibili ai fini IRAP.

PROSPETTO RIEPILOGATIVO

A disposizione per ulteriori chiarimenti,